Elementem zaproponowanych przez rząd zmian systemu emerytalnego, wśród których kluczowe i najszerzej komentowane zagadnienie stanowi zmniejszenie wysokości składek przekazywanych do OFE, jest wprowadzenie indywidualnych kont zabezpieczenia emerytalnego (IKZE).

Czym jest IKZE? Konta stanowią kolejną formę III filara zabezpieczenia emerytalnego, choć występować w niej mają także elementy dotychczas charakterystyczne tylko dla II filara. Oszczędzanie na IZKE nie będzie obciążone przymusem jak w przypadku OFE, czyli wpłaty na konta mają charakter dobrowolny a zgromadzone środki będą mogły być dziedziczone. Według przedstawionych przez pomysłodawców założeń, IZKE będą mogły być prowadzone przez instytucje oferujące także indywidualne konta emerytalne (IKE), czyli banki, zakłady ubezpieczeń, fundusze inwestycyjne oraz biura maklerskie ale do tych podmiotów, uprawnienie w zakresie IZKE posiadać mają również OFE, dotychczas działające jedynie w obrębie obowiązkowego II filara. Najważniejszym novum w stosunku do dotychczas istniejących form III filara ma stanowić możliwość odliczania składek od podatku dochodowego (choć kwota podlegająca odliczeniu będzie limitowana, o czym szerzej poniżej). Oszczędzający utraci jednak ulgę podatkową w sytuacji gdy chciałby wypłacić środki jednorazowo lub przed osiągnięciem określonego wieku. Zyski z inwestycji natomiast nie będą zwolnione z podatku od zysków kapitałowych, czyli nie znajdzie miejsca zastosowanie rozwiązanie obowiązujące w istniejących formach III filara, czyli IKE i PPE. Zatem IZKE oparte będą na modelu EET (EET – skrót od exempt, exempt, taxable co oznacza zwolnienie od podatku wpłacanych składek, dochodów osiąganych przez fundusz a opodatkowanie zysków przy wypłacie), który jest najbardziej popularnym systemem stosowanym w dobrowolnych zabezpieczeniach emerytalnych. Nowe rozwiązanie stanowi także propozycja wprowadzenia ustawowego limitu wysokości opłat manipulacyjnych, jakie będą mogły pobierać instytucje prowadzące konta od wpłacanych składek. W projekcie zaproponowano limit w wysokości takiej jaka obecnie obowiązuje w obowiązkowym II filarze czyli 3,5% składki, natomiast nie wprowadzono ustawowego ograniczenia wysokości opłat za zarządzanie (co zrobiono w przypadku II filara), jakie pobierane są od zgromadzonych aktywów.

Z powyższego wynika, że choć w IZKE charakteryzować będą cechy znane już z innych form III filara, takie jak dobrowolność uczestnictwa oraz duży liberalizm w zakresie dziedziczenia zgromadzonych środków, co czyni je podobnymi nie tylko z nazwy przede wszystkim do IKE, to jednak nowe konta charakteryzuje ograniczenie wysokości opłat manipulacyjnych pobieranych od wpłacanych składek, które dotychczas występowało w systemie obowiązkowym. Ponadto będą mogły być prowadzone również przez OFE.

Stan III filara

Aby dokonać oceny perspektyw IZKE jako instytucji III filara, należy poddać krótkiej analizie popularność jaką obecnie cieszą się dobrowolne zabezpieczenia emerytalne, ze szczególnym uwzględnieniem IKE, ponieważ są najbardziej zbliżone do nowych kont. Przy wprowadzaniu IKE zakładano, że oszczędzać na nich będzie co najmniej 2-3 miliony Polaków, natomiast na koniec I półrocza 2010r. posiadało je niecałe 797 tys. ubezpieczonych, czyli ponad 36 tys. mniej niż w analogicznym okresie roku poprzedniego. Oznacza to, że posiadaczami konta IKE jest zaledwie ok. 5% osób aktywnych zawodowo.

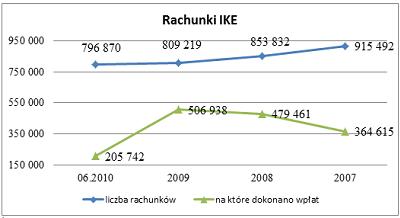

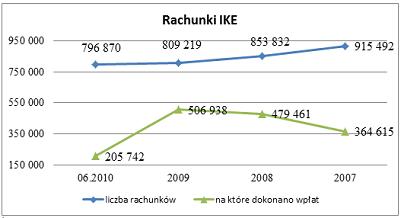

Poniższy wykres przedstawia dynamikę ilości rachunków IKE od 2007r. (która przyjmuje ujemną wartość w każdym z przedstawianych okresów), a także liczbę rachunków na które w danym roku dokonano wpłat (czyli wskazującą liczbę osób aktywnie i regularnie oszczędzających w ramach IKE, choćby niewielkie kwoty).

Wykres nr 1 – liczba rachunków IKE w tym rachunków na które dokonano wpłat w danym roku

Źródło: opracowanie własne na podstawie danych publikowanych przez KNF

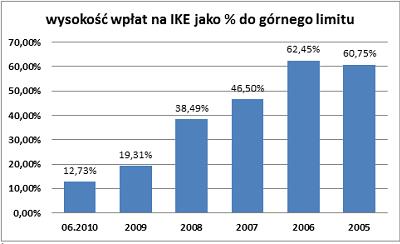

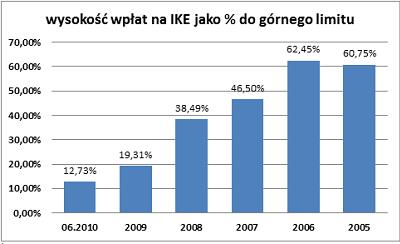

Należy oczywiście mieć na względzie, że na koniec roku 2010 liczba wpłacających osiągnie wyższy poziom niż wspomniane niecałe 206 tys. ale i tak będzie ona dużo niższa niż zakładany udział w systemie. Ponadto średnia wpłata dokonywana na konto IKE jest znacznie niższa niż wynosi ustawowy limit. Wskaźnik wysokości wpłat na konto IKE jako procent górnego ustawowego limitu wpłat, przedstawia poniższy wykres nr 2.

Wykres nr 2 – wysokość wpłat na IKE jako procent (%) górnego ustawowego limitu wysokości wpłaty

Źródło: opracowanie i obliczenia własne na podstawie danych publikowanych przez KNF

Drastyczny spadek wskaźnika od roku 2009 stanowi także pochodną podniesienia ustawowego limitu wysokości wpłat na IKE (do 3-krotności przeciętnego miesięcznego wynagrodzenia), który zwiększono pomimo, że i przed zwyżką, średnia wpłata do IKE była znacznie niższa niż obowiązujący (1,5-krotność przeciętnego miesięcznego wynagrodzenia) limit.

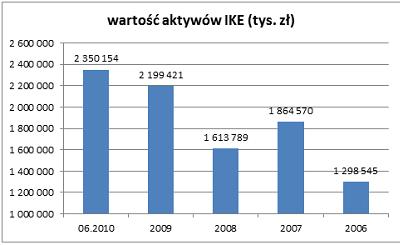

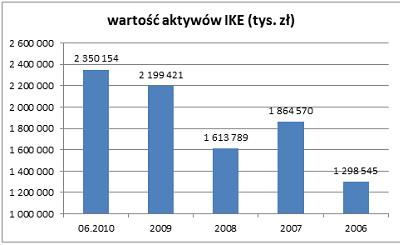

Skromne zainteresowanie IKE, przejawiające się niewielką liczbą uczestników a także niskimi wartościami wpłat, stanowią główne przyczyny stosunkowo niewysokiej wartości aktywów zgromadzonych na IKE. Spadek wielkości aktywów w roku 2008 wynikał natomiast z sytuacji na rynku kapitałowym i dramatycznego spadku wartości indeksów giełdowych. Dynamikę wartości aktywów od roku 2006, przedstawia poniższy wykres nr 3.

Wykres nr 3 – dynamika wartości aktywów zgromadzonych na IKE

Źródło: opracowanie własne na podstawie danych publikowanych przez KNF

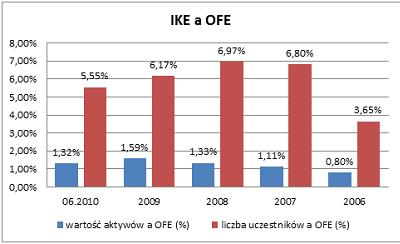

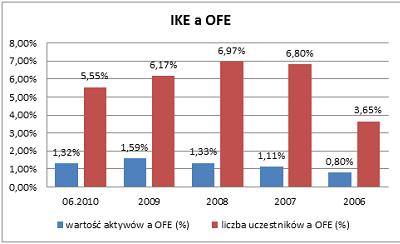

Słabość IKE jeszcze lepiej widoczna jest w porównaniu do OFE, które mają charakter obowiązkowy. Zarówno liczba uczestników posiadających konta (nie mówiąc już o tych dokonujących wpłat), a przede wszystkim wartość zgromadzonych aktywów w porównaniu do analogicznych wielkości dla OFE, ukazuje niskie zainteresowanie systemem. Wykres nr 4 przedstawia przedmiotowe procentowe wskaźniki w zakresie liczby uczestników oraz wysokości aktywów.

Wykres nr 4 – porównanie liczby uczestników oraz wartości zgromadzonych aktywów pomiędzy IKE a OFE

Źródło: opracowanie i wyliczenia własne, na podstawie danych prezentowanych przez KNF

Ponadto, kolejnym elementem świadczącym o niepowodzeniu IKE jest przeciętna wartość środków zgromadzonych na koncie, która na koniec czerwca 2010r. wynosiła ok. 2,9 tys. zł. Kwota taka oczywiście nie wystarczy na trwałą poprawę sytuacji ekonomicznej emeryta po zakończeniu okresu aktywności zawodowej i obniżeniu wysokości bieżących dochodów. Warto podkreślić, że znaczna część oszczędzających w IKE znajduje się w wieku przed końcem aktywności zawodowej (ok. 11% to osoby powyżej 60 roku życia, a kolejne blisko 30% ukończyło 50 rok życia), zatem jest to grupa, która nie ma przed sobą długiego okresu aktywności zawodowej oraz oszczędzania, pozwalającego na zgromadzenie bardzo wysokich aktywów.

Słabość IKE przejawia się nie tylko w niskiej popularności kont wśród ubezpieczających ale także również niewielkim zainteresowaniu instytucji finansowych. IKE są oferowane tylko przez stosunkowo liczne uprawnione podmioty. Zgodnie z danymi publikowanymi przez KNF, na koniec I półrocza 2010r., IKE prowadziło 12 zakładów ubezpieczeń na życie z 30 mających siedzibę w Polsce, 15 z 50 posiadających zezwolenie towarzystw funduszy inwestycyjnych, 5 z 51 podmiotów prowadzących działalność maklerską, oraz łącznie tylko kilkanaście banków komercyjnych spółdzielczych z blisko 650 działających w Polsce. Brak zainteresowania instytucji finansowych wynika z oceny niskiego potencjału produktu oraz niekonkurencyjnej (w odniesieniu do innych produktów oferowanych przez instytucje finansowe) rentowności.

Jeszcze mniej oszczędzających niż w IKE gromadzi aktywa w drugiej formie III filara czyli w pracowniczych programach emerytalnych (PPE), tj. według stanu na koniec 2009r. ok 333,5 tys., z czego uczestnicy czynni stanowili niewiele ponad 83%. Należy zwrócić uwagę, że specyfika PPE jest inna niż kont emerytalnych, ponieważ aby do nich przystąpić trzeba być pracownikiem przedsiębiorstwa prowadzącego program, a takich jest w Polsce niewiele ponad 1100.

Niska popularność III filara stanowi pochodną występowania w Polsce czynników, które nie sprzyjają rozwojowi dobrowolnych form oszczędzania emerytalnego. Do czynników ograniczających zainteresowanie formami dobrowolnego zabezpieczenia emerytalnego należą brak dostatecznej wiedzy społecznej o niskiej wysokości emerytur w przyszłości i związanych z tym przewidywanym obniżeniem poziomu życia, a także ograniczone możliwości kumulacji kapitału przez znaczną część społeczeństwa. Ponadto mogą dochodzić również czynniki o charakterze fiskalnym, stwarzające większe zachęty do inwestycji w inne aktywa, tj. np. nieruchomości, choć z uwagi na wysokość angażowanych środków, dotyczą one tylko wąskiej części społeczeństwa. Warto przypomnieć, że do niskiej świadomości w zakresie wysokości przyszłych emerytur przyczyniła się również kampania prowadzona gdy uruchamiano II filar, kiedy w sugestywnych reklamach obiecywano emerytom urlopy pod palmami za środki wypracowane przez OFE, podczas gdy szacowana stopa zastąpienia wynosi ok. 40%.

Cele wprowadzenia IKZE

Nasuwa się nieodparcie pytanie o cel wprowadzenia IZKE. W kontekście powyższych rozważań, na pierwszy plan wybija się ożywienie instytucji III filara. Jak wynika z powyżej przedstawionych danych, III filar nie spełnia obecnie założeń formy powszechnego zabezpieczenia emerytalnego. Czy jednak IKZE mogą stać się „lokomotywą”, która pociągnie zainteresowanie Polaków oszczędzaniem w ramach III filara? Argument za pozytywną odpowiedzią na tak postawione pytanie, stanowi zaproponowana w Polsce po raz pierwszy możliwość odliczenia oszczędzanych kwot od podatku dochodowego, której to nie ma w IKE i czym niekiedy tłumaczy się niską popularność tej instytucji. Należy jednak pamiętać że nie będzie możliwe odliczenie dowolnej wysokości od podatku i obowiązywać będą limity wpłat na IZKE. Te limity odnoszą się do wysokości wynagrodzenia oszczędzającego i mają wynieść 2% do roku 2014, a docelowo, od roku 2017 – 4%. Dodatkowe ograniczenie ma stanowić tzw. roczny limitu na ZUS, wynoszący 30-krotność średniej krajowej, stanowiący podstawę limitu. W związku z tym oszczędzający, który osiąga wynagrodzenie rocznie w wysokości np. 40-krotności średnich pensji, będzie mógł wpłacić do IKZE nie więcej niż (docelowo) 4 proc. od 30-krotności średniego wynagrodzenia. Co ważniejsze, ponadto zwolnienie nie będzie mieć charakteru bezwarunkowego, gdyż jednorazowa wypłata środków zgromadzonych na IZKE wiązać się będzie z koniecznością opodatkowania całej kwoty podatkiem dochodowym. Po spełnieniu warunków do wypłaty, czyli osiągnięciu określonego wieku emerytalnego i oszczędzaniu na koncie przez minimum pięć lat, warunkiem utrzymania ulgi podatkowej będzie zgodna na wypłatę w formie dożywotniej emerytury bądź płatności miesięcznych rozłożonych na 10 lat. Zatem warunek do zachowania zwolnienia podatkowego stanowi zamrożenie środków na długi okres.

Ponadto zaproponowana konstrukcja IZKE, wskazuje że dodatkowym celem wprowadzenia kont może stanowić ułagodzenie niezadowolonych z wprowadzenia zmian towarzystw zarządzających funduszami emerytalnymi, których przychody z tytułu opłaty manipulacyjnej (na skutek zmniejszenia wysokości przekazywanej składki z 7,3% do 2,3%) mogą ulec obniżeniu o ok. 400 mln zł w roku 2011 a w roku 2012 już ponad 500 mln zł. O takim celu świadczy umieszczenie OFE wśród instytucji, które mogą prowadzić IZKE, choć dotychczas funkcjonowały tylko na obszarze II filara.

Skazane na porażkę?

Należy zastanowić się czy w praktyce uda zrealizować się powyższe cele, które w znacznej mierze są z sobą powiązane.

Jak wynika również z wyżej przedstawionych danych, system III filara w obecnym kształcie nie może być uznany za sukces, w związku z tym, podjęcie próby jego ożywienia jako cel należy ocenić pozytywnie. Argument do korzystania z nowej formy III filara ma stanowić zachęta podatkowa, w postaci możliwości bieżącego odliczenia kwot wpłacanych, zamiast obowiązującej w dotychczasowych formach ulgi polegającej na zwolnieniu od zysków kapitałowych, czyli zachęty fiskalnej odsuniętej w czasie. Nie zawsze jednak ulga podatkowa wykorzystywana na bieżąco musi być bardziej korzystna niż zwolnienie podatku od zysków kapitałowych. Istotny jest czynnik indywidualny, czyli preferencje pomiędzy konsumpcją bieżącą czy przesunięciem jej w czasie. Również z punktu widzenia obiektywnego czyli wysokości realnych środków, które można uzyskać w wyniku inwestycji, rozstrzygnięcie, jaka ulga podatkowa okaże się bardziej korzystna dla oszczędzającego, zależy od różnych czynników, w tym wysokości realnej stawki podatkowej, stopy zwrotu z inwestycji czy wysokości inflacji. Tym samym, trudno jednoznacznie zakładać, iż dzięki IZKE i nowej uldze podatkowej, nastąpi zwiększone zainteresowanie przyszłych emerytów III filarem.

Na nowy produkt należy spojrzeć także z punktu widzenia finansów publicznych. Nie wydaje się prawdopodobne, aby obecny rząd był zainteresowany spopularyzowaniem IZKE. Wysokie zainteresowanie IKZE nie byłoby korzystne z punktu bieżących interesów finansów publicznych, a właśnie doprowadzenie do szybkiego zmniejszenia deficytu budżetowego oraz tempa narastania zadłużenia publicznego sprawiły, że zmiany w systemie emerytalnym polegające na zmniejszeniu wysokości składki do OFE zostały zaproponowane. Na ogół nie dodaje się, że za zmiany poprawiające wskaźniki budżetowe w krótkim terminie przyjdzie zapłacić znaczącym podwyższeniem obciążeń fiskalnych w przyszłości (przy założeniu utrzymania podobnej wysokości innych wydatków sektora finansów publicznych). Podobną perspektywę można zatem przyjmować do polityki względem IZKE, tj. nie będzie promowane rozwiązanie skutkujące zmniejszeniem bieżących wpływów budżetowych, ale pozwalające liczyć na pozytywne skutki w dłuższej perspektywie.

Jaki wpływ na finanse publiczne miałaby wysoka popularność nowych kont? Teoretycznie z IZKE (co jest praktycznie nierealne) mogą skorzystać niemal wszyscy, którzy posiadają aktywne rachunki OFE. Obecnie aktywnych rachunków OFE jest blisko 15 mln, a przy odliczeniu z tej liczby osób zbliżających się do wieku emerytalne, to okaże się, że potencjalnych oszczędzających w IKZE jest ok. 14 mln ludzi. W roku 2010, natomiast składki przekazane z ZUS do OFE osiągnęły wartość blisko 23 mld zł. Jeżeli zatem wszyscy potencjalni uczestnicy chcieliby skorzystać z IKZE, wówczas zwolnienia podatkowe (i zmniejszenie wpływy z PIT), przy limicie w wysokości 2% wynagrodzenia, przekroczyłyby kwotę 6 mld zł o tyle powodując zwiększenie deficytu sektora finansów publicznych. Jest to kwota wyższa, niż zakładane dodatkowe wpływy do budżetu z tytułu podniesienia w 2011r. stawek podatku VAT. W przypadku wysokości limitu jaki ma obowiązywać od roku 2017, czyli 4% wynagrodzenia, wpływy podatkowe mogłyby ulec zmniejszeniu o ok. 12,5 mld zł, zatem kwotę niewiele niższą niż zakładane zmniejszenie deficytu uzyskane w wyniku zmniejszenia wysokości składek przekazywanych do OFE.

Na chwilę obecną nie odpada także żadna z przyczyn ograniczających rozwój oszczędzania na przyszłą emeryturę. Na niskim poziomie pozostaje świadomość Polaków w zakresie wysokości emerytur jakie otrzymają w przyszłości. Ponadto zbyt nieliczną grupę stanowią przyszli emeryci, którzy mogą sobie pozwolić na odłożenie i ulokowanie długoterminowe środków aby zwiększyć świadczenia otrzymywane po zakończeniu aktywności zawodowej. O tym ostatnim świadczy rosnący systematycznie współczynnik Giniego, wskazujący rozwarstwienie majątkowe. Problemem zatem pozostanie przede wszystkim dodatkowe zabezpieczenie emerytalne słabiej zarabiających, którzy nie dość że otrzymają dużo niższe świadczenie po zakończeniu aktywności, to ponadto nie będą dysponować dodatkowymi aktywami celem jego uzupełnienia. Rodzi to przed państwem potencjalne wyzwania w zakresie wzrostu wydatków na pomoc społeczną, które wymagać będą znalezienia finansowania.

Biorąc pod uwagę powyższe, trudno zakładać znaczący rozwój III filara (rozumiany jako zwiększenie liczby oszczędzających na przyszłą emeryturę) jako rezultat wprowadzenia IZKE. Bardziej realna wydaje się swoista kanibalizacja IKE, w wyniku której część wpłacających dotychczas do IKE, zaprzestanie oszczędzać na tym koncie, wybierając w zamian IZKE.

Biorąc pod uwagę powyższe, towarzystwa prowadzące OFE nie osiągną z prowadzenia IZKE przychodów wyrównujących zmniejszenie wpływów po obniżeniu wysokości składki w systemie obowiązkowym. Ponadto, niezależnie od popularności jaką osiągnie IZKE, same OFE nie wydają się obecnie konkurencyjne wśród oferujących produkt III filaru, w porównaniu choćby z towarzystwami funduszy inwestycyjnych czy zakładami ubezpieczeń, mogącymi proponować znacznie szersze możliwości lokacyjne.

Czynnik, który także będzie miał istotne znaczenie ile osób zdecyduje się oszczędzać na IKZE, stanowi wysokość opłat manipulacyjnych. Pomysłodawcy zaproponowali wprowadzenie ustawowego górnego limitu w wysokości 3,5% przekazywanej składki, który jest równy ograniczeniu istniejącym również dla OFE. Taki limit jest zbyt wysoki dla systemu obowiązkowego, zatem tym bardziej wydaje się wygórowany w systemie dobrowolnym. Jednak nie wydaje się, że wprowadzenie rozwiązań administracyjnych jest dobrym rozwiązaniem, a wysokość opłat powinien regulować rynek. W przypadku ustalenia zbyt wysokich opłat przez instytucje prowadzące konta, nie będą się one cieszyły zainteresowaniem oszczędzających, którzy mogą wybierać inne formy inwestowania.

Inne zmiany

Trudno zatem oczekiwać w terminie następnych kilkunastu miesięcy znaczącego wzrostu zainteresowania III filarem. Należy jednak rozpocząć i konsekwentnie prowadzić długofalowy proces uświadamiania niskiej stopy zastąpienia z jaką zmierzą się emeryci otrzymujący świadczenia ze zreformowanego pod koniec XX wieku systemu. Sam system należy zmienić aby zapewnić wypłacalność w dłuższym terminie, m.in. poprzez zrównanie i wydłużenie wieku emerytalnego czy odebranie przywilejów. Już obecnie w budżecie związanym z obroną narodową, 1/3 wydatków stanowią związane ze świadczeniami dla osób już nieaktywnych zawodowo.

This website uses cookies to improve your experience while you navigate through the website. Out of these, the cookies that are categorized as necessary are stored on your browser as they are essential for the working of basic functionalities of the website. We also use third-party cookies that help us analyze and understand how you use this website. These cookies will be stored in your browser only with your consent. You also have the option to opt-out of these cookies. But opting out of some of these cookies may affect your browsing experience.

Necessary cookies are absolutely essential for the website to function properly. This category only includes cookies that ensures basic functionalities and security features of the website. These cookies do not store any personal information.

Any cookies that may not be particularly necessary for the website to function and is used specifically to collect user personal data via analytics, ads, other embedded contents are termed as non-necessary cookies. It is mandatory to procure user consent prior to running these cookies on your website.

IKZE – jako element systemu III filara. Czy są skazane na porażkę?

Elementem zaproponowanych przez rząd zmian systemu emerytalnego, wśród których kluczowe i najszerzej komentowane zagadnienie stanowi zmniejszenie wysokości składek przekazywanych do OFE, jest wprowadzenie indywidualnych kont zabezpieczenia emerytalnego (IKZE).

Czym jest IKZE? Konta stanowią kolejną formę III filara zabezpieczenia emerytalnego, choć występować w niej mają także elementy dotychczas charakterystyczne tylko dla II filara. Oszczędzanie na IZKE nie będzie obciążone przymusem jak w przypadku OFE, czyli wpłaty na konta mają charakter dobrowolny a zgromadzone środki będą mogły być dziedziczone. Według przedstawionych przez pomysłodawców założeń, IZKE będą mogły być prowadzone przez instytucje oferujące także indywidualne konta emerytalne (IKE), czyli banki, zakłady ubezpieczeń, fundusze inwestycyjne oraz biura maklerskie ale do tych podmiotów, uprawnienie w zakresie IZKE posiadać mają również OFE, dotychczas działające jedynie w obrębie obowiązkowego II filara. Najważniejszym novum w stosunku do dotychczas istniejących form III filara ma stanowić możliwość odliczania składek od podatku dochodowego (choć kwota podlegająca odliczeniu będzie limitowana, o czym szerzej poniżej). Oszczędzający utraci jednak ulgę podatkową w sytuacji gdy chciałby wypłacić środki jednorazowo lub przed osiągnięciem określonego wieku. Zyski z inwestycji natomiast nie będą zwolnione z podatku od zysków kapitałowych, czyli nie znajdzie miejsca zastosowanie rozwiązanie obowiązujące w istniejących formach III filara, czyli IKE i PPE. Zatem IZKE oparte będą na modelu EET (EET – skrót od exempt, exempt, taxable co oznacza zwolnienie od podatku wpłacanych składek, dochodów osiąganych przez fundusz a opodatkowanie zysków przy wypłacie), który jest najbardziej popularnym systemem stosowanym w dobrowolnych zabezpieczeniach emerytalnych. Nowe rozwiązanie stanowi także propozycja wprowadzenia ustawowego limitu wysokości opłat manipulacyjnych, jakie będą mogły pobierać instytucje prowadzące konta od wpłacanych składek. W projekcie zaproponowano limit w wysokości takiej jaka obecnie obowiązuje w obowiązkowym II filarze czyli 3,5% składki, natomiast nie wprowadzono ustawowego ograniczenia wysokości opłat za zarządzanie (co zrobiono w przypadku II filara), jakie pobierane są od zgromadzonych aktywów.

Z powyższego wynika, że choć w IZKE charakteryzować będą cechy znane już z innych form III filara, takie jak dobrowolność uczestnictwa oraz duży liberalizm w zakresie dziedziczenia zgromadzonych środków, co czyni je podobnymi nie tylko z nazwy przede wszystkim do IKE, to jednak nowe konta charakteryzuje ograniczenie wysokości opłat manipulacyjnych pobieranych od wpłacanych składek, które dotychczas występowało w systemie obowiązkowym. Ponadto będą mogły być prowadzone również przez OFE.

Stan III filara

Aby dokonać oceny perspektyw IZKE jako instytucji III filara, należy poddać krótkiej analizie popularność jaką obecnie cieszą się dobrowolne zabezpieczenia emerytalne, ze szczególnym uwzględnieniem IKE, ponieważ są najbardziej zbliżone do nowych kont. Przy wprowadzaniu IKE zakładano, że oszczędzać na nich będzie co najmniej 2-3 miliony Polaków, natomiast na koniec I półrocza 2010r. posiadało je niecałe 797 tys. ubezpieczonych, czyli ponad 36 tys. mniej niż w analogicznym okresie roku poprzedniego. Oznacza to, że posiadaczami konta IKE jest zaledwie ok. 5% osób aktywnych zawodowo.

Poniższy wykres przedstawia dynamikę ilości rachunków IKE od 2007r. (która przyjmuje ujemną wartość w każdym z przedstawianych okresów), a także liczbę rachunków na które w danym roku dokonano wpłat (czyli wskazującą liczbę osób aktywnie i regularnie oszczędzających w ramach IKE, choćby niewielkie kwoty).

Wykres nr 1 – liczba rachunków IKE w tym rachunków na które dokonano wpłat w danym roku

Źródło: opracowanie własne na podstawie danych publikowanych przez KNF

Należy oczywiście mieć na względzie, że na koniec roku 2010 liczba wpłacających osiągnie wyższy poziom niż wspomniane niecałe 206 tys. ale i tak będzie ona dużo niższa niż zakładany udział w systemie. Ponadto średnia wpłata dokonywana na konto IKE jest znacznie niższa niż wynosi ustawowy limit. Wskaźnik wysokości wpłat na konto IKE jako procent górnego ustawowego limitu wpłat, przedstawia poniższy wykres nr 2.

Wykres nr 2 – wysokość wpłat na IKE jako procent (%) górnego ustawowego limitu wysokości wpłaty

Źródło: opracowanie i obliczenia własne na podstawie danych publikowanych przez KNF

Drastyczny spadek wskaźnika od roku 2009 stanowi także pochodną podniesienia ustawowego limitu wysokości wpłat na IKE (do 3-krotności przeciętnego miesięcznego wynagrodzenia), który zwiększono pomimo, że i przed zwyżką, średnia wpłata do IKE była znacznie niższa niż obowiązujący (1,5-krotność przeciętnego miesięcznego wynagrodzenia) limit.

Skromne zainteresowanie IKE, przejawiające się niewielką liczbą uczestników a także niskimi wartościami wpłat, stanowią główne przyczyny stosunkowo niewysokiej wartości aktywów zgromadzonych na IKE. Spadek wielkości aktywów w roku 2008 wynikał natomiast z sytuacji na rynku kapitałowym i dramatycznego spadku wartości indeksów giełdowych. Dynamikę wartości aktywów od roku 2006, przedstawia poniższy wykres nr 3.

Wykres nr 3 – dynamika wartości aktywów zgromadzonych na IKE

Źródło: opracowanie własne na podstawie danych publikowanych przez KNF

Słabość IKE jeszcze lepiej widoczna jest w porównaniu do OFE, które mają charakter obowiązkowy. Zarówno liczba uczestników posiadających konta (nie mówiąc już o tych dokonujących wpłat), a przede wszystkim wartość zgromadzonych aktywów w porównaniu do analogicznych wielkości dla OFE, ukazuje niskie zainteresowanie systemem. Wykres nr 4 przedstawia przedmiotowe procentowe wskaźniki w zakresie liczby uczestników oraz wysokości aktywów.

Wykres nr 4 – porównanie liczby uczestników oraz wartości zgromadzonych aktywów pomiędzy IKE a OFE

Źródło: opracowanie i wyliczenia własne, na podstawie danych prezentowanych przez KNF

Ponadto, kolejnym elementem świadczącym o niepowodzeniu IKE jest przeciętna wartość środków zgromadzonych na koncie, która na koniec czerwca 2010r. wynosiła ok. 2,9 tys. zł. Kwota taka oczywiście nie wystarczy na trwałą poprawę sytuacji ekonomicznej emeryta po zakończeniu okresu aktywności zawodowej i obniżeniu wysokości bieżących dochodów. Warto podkreślić, że znaczna część oszczędzających w IKE znajduje się w wieku przed końcem aktywności zawodowej (ok. 11% to osoby powyżej 60 roku życia, a kolejne blisko 30% ukończyło 50 rok życia), zatem jest to grupa, która nie ma przed sobą długiego okresu aktywności zawodowej oraz oszczędzania, pozwalającego na zgromadzenie bardzo wysokich aktywów.

Słabość IKE przejawia się nie tylko w niskiej popularności kont wśród ubezpieczających ale także również niewielkim zainteresowaniu instytucji finansowych. IKE są oferowane tylko przez stosunkowo liczne uprawnione podmioty. Zgodnie z danymi publikowanymi przez KNF, na koniec I półrocza 2010r., IKE prowadziło 12 zakładów ubezpieczeń na życie z 30 mających siedzibę w Polsce, 15 z 50 posiadających zezwolenie towarzystw funduszy inwestycyjnych, 5 z 51 podmiotów prowadzących działalność maklerską, oraz łącznie tylko kilkanaście banków komercyjnych spółdzielczych z blisko 650 działających w Polsce. Brak zainteresowania instytucji finansowych wynika z oceny niskiego potencjału produktu oraz niekonkurencyjnej (w odniesieniu do innych produktów oferowanych przez instytucje finansowe) rentowności.

Jeszcze mniej oszczędzających niż w IKE gromadzi aktywa w drugiej formie III filara czyli w pracowniczych programach emerytalnych (PPE), tj. według stanu na koniec 2009r. ok 333,5 tys., z czego uczestnicy czynni stanowili niewiele ponad 83%. Należy zwrócić uwagę, że specyfika PPE jest inna niż kont emerytalnych, ponieważ aby do nich przystąpić trzeba być pracownikiem przedsiębiorstwa prowadzącego program, a takich jest w Polsce niewiele ponad 1100.

Niska popularność III filara stanowi pochodną występowania w Polsce czynników, które nie sprzyjają rozwojowi dobrowolnych form oszczędzania emerytalnego. Do czynników ograniczających zainteresowanie formami dobrowolnego zabezpieczenia emerytalnego należą brak dostatecznej wiedzy społecznej o niskiej wysokości emerytur w przyszłości i związanych z tym przewidywanym obniżeniem poziomu życia, a także ograniczone możliwości kumulacji kapitału przez znaczną część społeczeństwa. Ponadto mogą dochodzić również czynniki o charakterze fiskalnym, stwarzające większe zachęty do inwestycji w inne aktywa, tj. np. nieruchomości, choć z uwagi na wysokość angażowanych środków, dotyczą one tylko wąskiej części społeczeństwa. Warto przypomnieć, że do niskiej świadomości w zakresie wysokości przyszłych emerytur przyczyniła się również kampania prowadzona gdy uruchamiano II filar, kiedy w sugestywnych reklamach obiecywano emerytom urlopy pod palmami za środki wypracowane przez OFE, podczas gdy szacowana stopa zastąpienia wynosi ok. 40%.

Cele wprowadzenia IKZE

Nasuwa się nieodparcie pytanie o cel wprowadzenia IZKE. W kontekście powyższych rozważań, na pierwszy plan wybija się ożywienie instytucji III filara. Jak wynika z powyżej przedstawionych danych, III filar nie spełnia obecnie założeń formy powszechnego zabezpieczenia emerytalnego. Czy jednak IKZE mogą stać się „lokomotywą”, która pociągnie zainteresowanie Polaków oszczędzaniem w ramach III filara? Argument za pozytywną odpowiedzią na tak postawione pytanie, stanowi zaproponowana w Polsce po raz pierwszy możliwość odliczenia oszczędzanych kwot od podatku dochodowego, której to nie ma w IKE i czym niekiedy tłumaczy się niską popularność tej instytucji. Należy jednak pamiętać że nie będzie możliwe odliczenie dowolnej wysokości od podatku i obowiązywać będą limity wpłat na IZKE. Te limity odnoszą się do wysokości wynagrodzenia oszczędzającego i mają wynieść 2% do roku 2014, a docelowo, od roku 2017 – 4%. Dodatkowe ograniczenie ma stanowić tzw. roczny limitu na ZUS, wynoszący 30-krotność średniej krajowej, stanowiący podstawę limitu. W związku z tym oszczędzający, który osiąga wynagrodzenie rocznie w wysokości np. 40-krotności średnich pensji, będzie mógł wpłacić do IKZE nie więcej niż (docelowo) 4 proc. od 30-krotności średniego wynagrodzenia. Co ważniejsze, ponadto zwolnienie nie będzie mieć charakteru bezwarunkowego, gdyż jednorazowa wypłata środków zgromadzonych na IZKE wiązać się będzie z koniecznością opodatkowania całej kwoty podatkiem dochodowym. Po spełnieniu warunków do wypłaty, czyli osiągnięciu określonego wieku emerytalnego i oszczędzaniu na koncie przez minimum pięć lat, warunkiem utrzymania ulgi podatkowej będzie zgodna na wypłatę w formie dożywotniej emerytury bądź płatności miesięcznych rozłożonych na 10 lat. Zatem warunek do zachowania zwolnienia podatkowego stanowi zamrożenie środków na długi okres.

Ponadto zaproponowana konstrukcja IZKE, wskazuje że dodatkowym celem wprowadzenia kont może stanowić ułagodzenie niezadowolonych z wprowadzenia zmian towarzystw zarządzających funduszami emerytalnymi, których przychody z tytułu opłaty manipulacyjnej (na skutek zmniejszenia wysokości przekazywanej składki z 7,3% do 2,3%) mogą ulec obniżeniu o ok. 400 mln zł w roku 2011 a w roku 2012 już ponad 500 mln zł. O takim celu świadczy umieszczenie OFE wśród instytucji, które mogą prowadzić IZKE, choć dotychczas funkcjonowały tylko na obszarze II filara.

Skazane na porażkę?

Należy zastanowić się czy w praktyce uda zrealizować się powyższe cele, które w znacznej mierze są z sobą powiązane.

Jak wynika również z wyżej przedstawionych danych, system III filara w obecnym kształcie nie może być uznany za sukces, w związku z tym, podjęcie próby jego ożywienia jako cel należy ocenić pozytywnie. Argument do korzystania z nowej formy III filara ma stanowić zachęta podatkowa, w postaci możliwości bieżącego odliczenia kwot wpłacanych, zamiast obowiązującej w dotychczasowych formach ulgi polegającej na zwolnieniu od zysków kapitałowych, czyli zachęty fiskalnej odsuniętej w czasie. Nie zawsze jednak ulga podatkowa wykorzystywana na bieżąco musi być bardziej korzystna niż zwolnienie podatku od zysków kapitałowych. Istotny jest czynnik indywidualny, czyli preferencje pomiędzy konsumpcją bieżącą czy przesunięciem jej w czasie. Również z punktu widzenia obiektywnego czyli wysokości realnych środków, które można uzyskać w wyniku inwestycji, rozstrzygnięcie, jaka ulga podatkowa okaże się bardziej korzystna dla oszczędzającego, zależy od różnych czynników, w tym wysokości realnej stawki podatkowej, stopy zwrotu z inwestycji czy wysokości inflacji. Tym samym, trudno jednoznacznie zakładać, iż dzięki IZKE i nowej uldze podatkowej, nastąpi zwiększone zainteresowanie przyszłych emerytów III filarem.

Na nowy produkt należy spojrzeć także z punktu widzenia finansów publicznych. Nie wydaje się prawdopodobne, aby obecny rząd był zainteresowany spopularyzowaniem IZKE. Wysokie zainteresowanie IKZE nie byłoby korzystne z punktu bieżących interesów finansów publicznych, a właśnie doprowadzenie do szybkiego zmniejszenia deficytu budżetowego oraz tempa narastania zadłużenia publicznego sprawiły, że zmiany w systemie emerytalnym polegające na zmniejszeniu wysokości składki do OFE zostały zaproponowane. Na ogół nie dodaje się, że za zmiany poprawiające wskaźniki budżetowe w krótkim terminie przyjdzie zapłacić znaczącym podwyższeniem obciążeń fiskalnych w przyszłości (przy założeniu utrzymania podobnej wysokości innych wydatków sektora finansów publicznych). Podobną perspektywę można zatem przyjmować do polityki względem IZKE, tj. nie będzie promowane rozwiązanie skutkujące zmniejszeniem bieżących wpływów budżetowych, ale pozwalające liczyć na pozytywne skutki w dłuższej perspektywie.

Jaki wpływ na finanse publiczne miałaby wysoka popularność nowych kont? Teoretycznie z IZKE (co jest praktycznie nierealne) mogą skorzystać niemal wszyscy, którzy posiadają aktywne rachunki OFE. Obecnie aktywnych rachunków OFE jest blisko 15 mln, a przy odliczeniu z tej liczby osób zbliżających się do wieku emerytalne, to okaże się, że potencjalnych oszczędzających w IKZE jest ok. 14 mln ludzi. W roku 2010, natomiast składki przekazane z ZUS do OFE osiągnęły wartość blisko 23 mld zł. Jeżeli zatem wszyscy potencjalni uczestnicy chcieliby skorzystać z IKZE, wówczas zwolnienia podatkowe (i zmniejszenie wpływy z PIT), przy limicie w wysokości 2% wynagrodzenia, przekroczyłyby kwotę 6 mld zł o tyle powodując zwiększenie deficytu sektora finansów publicznych. Jest to kwota wyższa, niż zakładane dodatkowe wpływy do budżetu z tytułu podniesienia w 2011r. stawek podatku VAT. W przypadku wysokości limitu jaki ma obowiązywać od roku 2017, czyli 4% wynagrodzenia, wpływy podatkowe mogłyby ulec zmniejszeniu o ok. 12,5 mld zł, zatem kwotę niewiele niższą niż zakładane zmniejszenie deficytu uzyskane w wyniku zmniejszenia wysokości składek przekazywanych do OFE.

Na chwilę obecną nie odpada także żadna z przyczyn ograniczających rozwój oszczędzania na przyszłą emeryturę. Na niskim poziomie pozostaje świadomość Polaków w zakresie wysokości emerytur jakie otrzymają w przyszłości. Ponadto zbyt nieliczną grupę stanowią przyszli emeryci, którzy mogą sobie pozwolić na odłożenie i ulokowanie długoterminowe środków aby zwiększyć świadczenia otrzymywane po zakończeniu aktywności zawodowej. O tym ostatnim świadczy rosnący systematycznie współczynnik Giniego, wskazujący rozwarstwienie majątkowe. Problemem zatem pozostanie przede wszystkim dodatkowe zabezpieczenie emerytalne słabiej zarabiających, którzy nie dość że otrzymają dużo niższe świadczenie po zakończeniu aktywności, to ponadto nie będą dysponować dodatkowymi aktywami celem jego uzupełnienia. Rodzi to przed państwem potencjalne wyzwania w zakresie wzrostu wydatków na pomoc społeczną, które wymagać będą znalezienia finansowania.

Biorąc pod uwagę powyższe, trudno zakładać znaczący rozwój III filara (rozumiany jako zwiększenie liczby oszczędzających na przyszłą emeryturę) jako rezultat wprowadzenia IZKE. Bardziej realna wydaje się swoista kanibalizacja IKE, w wyniku której część wpłacających dotychczas do IKE, zaprzestanie oszczędzać na tym koncie, wybierając w zamian IZKE.

Biorąc pod uwagę powyższe, towarzystwa prowadzące OFE nie osiągną z prowadzenia IZKE przychodów wyrównujących zmniejszenie wpływów po obniżeniu wysokości składki w systemie obowiązkowym. Ponadto, niezależnie od popularności jaką osiągnie IZKE, same OFE nie wydają się obecnie konkurencyjne wśród oferujących produkt III filaru, w porównaniu choćby z towarzystwami funduszy inwestycyjnych czy zakładami ubezpieczeń, mogącymi proponować znacznie szersze możliwości lokacyjne.

Czynnik, który także będzie miał istotne znaczenie ile osób zdecyduje się oszczędzać na IKZE, stanowi wysokość opłat manipulacyjnych. Pomysłodawcy zaproponowali wprowadzenie ustawowego górnego limitu w wysokości 3,5% przekazywanej składki, który jest równy ograniczeniu istniejącym również dla OFE. Taki limit jest zbyt wysoki dla systemu obowiązkowego, zatem tym bardziej wydaje się wygórowany w systemie dobrowolnym. Jednak nie wydaje się, że wprowadzenie rozwiązań administracyjnych jest dobrym rozwiązaniem, a wysokość opłat powinien regulować rynek. W przypadku ustalenia zbyt wysokich opłat przez instytucje prowadzące konta, nie będą się one cieszyły zainteresowaniem oszczędzających, którzy mogą wybierać inne formy inwestowania.

Inne zmiany

Trudno zatem oczekiwać w terminie następnych kilkunastu miesięcy znaczącego wzrostu zainteresowania III filarem. Należy jednak rozpocząć i konsekwentnie prowadzić długofalowy proces uświadamiania niskiej stopy zastąpienia z jaką zmierzą się emeryci otrzymujący świadczenia ze zreformowanego pod koniec XX wieku systemu. Sam system należy zmienić aby zapewnić wypłacalność w dłuższym terminie, m.in. poprzez zrównanie i wydłużenie wieku emerytalnego czy odebranie przywilejów. Już obecnie w budżecie związanym z obroną narodową, 1/3 wydatków stanowią związane ze świadczeniami dla osób już nieaktywnych zawodowo.

Autor

Maciej Rapkiewicz

Były ekspert w dziedzinie Finanse publiczne